西本要闻

2022年4月西本钢材价格指数走势预警报告

2022年04月01日14:12 来源:西本资讯

本期观点:兑现预期 表现偏强

时间:2022-4-1—2022-4-30

关键词:供给 需求 库存 成本

本期导读:

●行情回顾:需求释放受阻,价格震荡上行;

●供给分析:钢厂陆续复产,供给小幅回升;

●需求分析:需求不及预期,库存去化减速;

●成本分析:原料整体上行,成本支撑强劲;

●宏观分析:稳增长预期强化,需求延后释放。

●综合观点:回首3月份,国内建筑钢市可谓一波三折:月初,终端需求如期回暖,俄乌冲突导致大宗商品价格推高,带动市场价格反弹;进入中旬,随着多地疫情复发,管控措施趋严,需求受到抑制,现货价格高位回落;随后,管理层相继发声,稳预期和保增长信号密集释放,资本市场率先拉升,叠加原料价格普涨推高成本,市场价格止跌回升。总体来看,3月份国内建筑钢市的走势为震荡上行,与我们上个月的判断“需求修复,试探震荡”基本吻合。对于4月份行情走势,市场仍有一定期待,首先,在供应端,虽然产能受到疫情和利润空间的限制,但随着后期疫情逐步缓解,钢价再次提升,预计建筑钢材产量会有一定回升;其次,在需求端,随着房地产调控的放松,以及基建投资加码,因疫情延后的需求会稳步释放。——我们预计,四月份需求恢复的力度会大于供应增长的速度,库存去化会更加顺畅。另外,钢厂也面临着生产成本抬升的压力:铁矿石供应受制于国际矿商,价格高位运行;焦炭扩产受到利润挤压,价格易涨难跌;废钢资源持续偏紧,价格不会轻易回调。此外,在俄乌冲突没有结束之前,海外市场的供应链暂难恢复,钢材供应缺口将持续存在,国内钢材出口量有望提升,有效对冲国内需求增速下降的风险。因此,在即将到来的4月份,随着稳增长预期进一步强化,只要疫情得到有效控制,“延误”的需求仍会回归,而成本会支撑钢厂保持强势,我们判断,四月份国内建筑钢市有望继续向上,并突破一季度的高点。我们对4月份建筑钢市行情持以下判断:兑现预期,表现偏强——预计4月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在5150-5500元/吨区间运行。

行情回顾:3月钢价震荡上行

一、 行情回顾篇

2022年3月份国内建筑钢价震荡上行,截止3月31日,西本钢材指数收在5230元,较上月末上调220。

回顾3月份,国内建筑钢价呈震荡上行走势:3月初,国内终端需求回暖,同时,俄乌冲突导致大众商品集体上涨,黑色系反弹带动国内现货价格大幅走高。随后,国内疫情多点爆发,各地管控措施升级,终端需求受到抑制,现货价格弱势回调。后半月,在政策面回暖的提振下,期货市场低位反弹,现货价格止跌回升。整体来看,在疫情影响下,3月份旺季特征不明显,但在国内稳增长主基调下,市场对需求复苏预期仍偏乐观,加上成本端支撑强劲,区域钢厂强势,市场价格有望继续抬升。

国内建筑钢市在经历3月份的震荡上行后,在即将到来的4月份如何演绎?行业基本面将发生什么变化?带着诸多问题,一起来看4月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

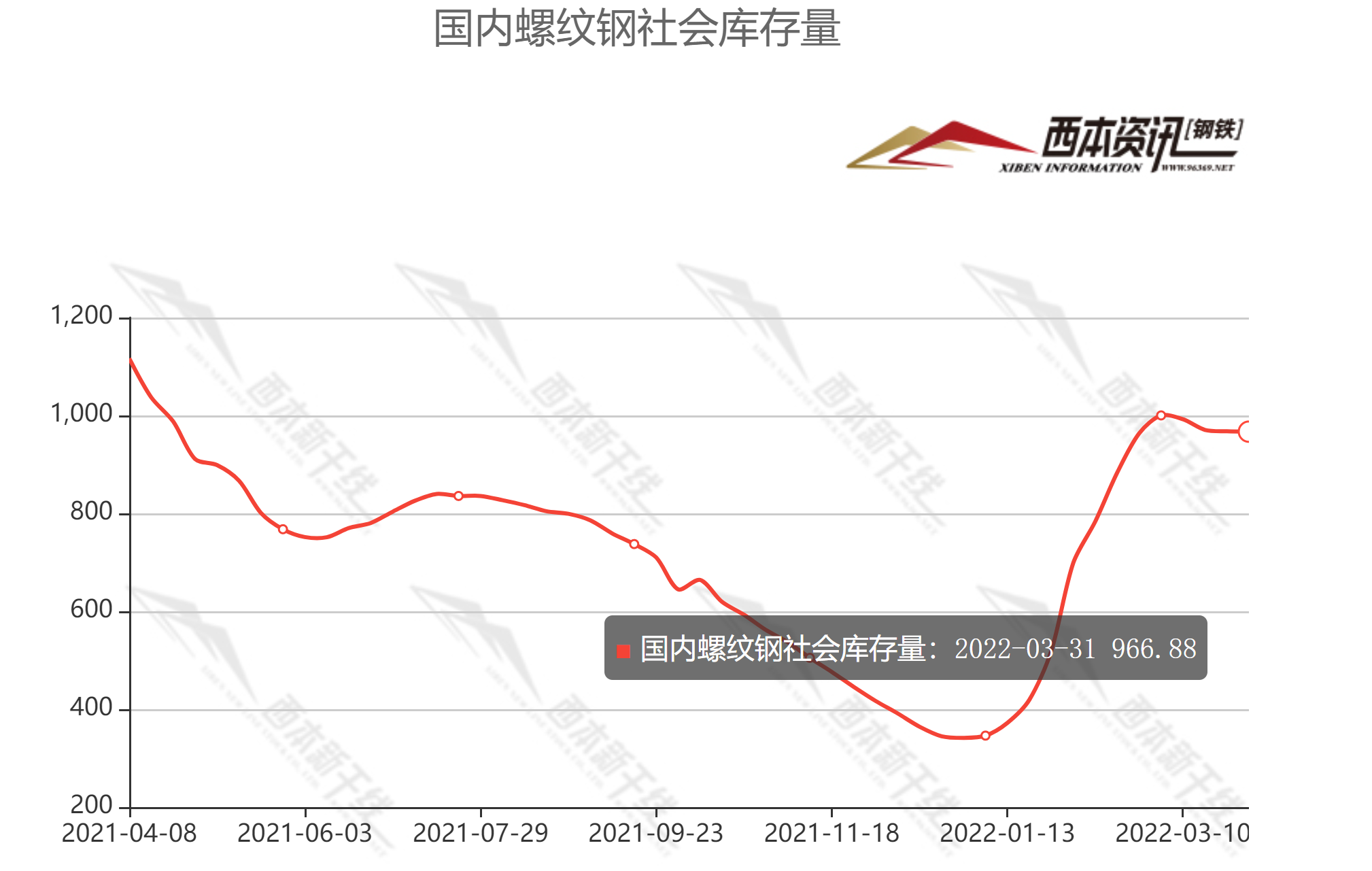

西本资讯监测库存数据显示,截至3月31日,国内主要钢材品种库存总量为1697.32万吨,较1月末下降73.35万吨,降幅4.1%,较去年同期减少384.51万吨,降幅18.5%。其中螺纹、线材、热轧、冷轧、中板库存分别为966.88万吨、233.69万吨、246.24万吨、140.06万吨和110.45万吨。本月国内主要钢材品种库存拐点出现,其中不同区域差异较大。

据数据分析,3月份行业基本面呈“供需双升”格局,其中,受采暖季和冬奥会结束影响,局部钢厂复产节奏加快,供给端维持小幅增长;与此同时,进入3月后,终端开工率快速上升,需求有阶段性释放。随着供需两端双向回暖,而后者更强,所以市场进入去库存阶段。不过,因全国多地发生疫情,叠加房地产行业复苏较慢,终端需求回暖速度放慢,后半个月,螺纹钢的表观消费量出现周环比下滑。从供应方面来看,疫情对物流运输造成较大影响,部分钢厂因为原材料库存偏紧被迫减产,供应回升节奏也有所减缓。我们判断,随着后期疫情得到有效控制,前期被延误的需求终会释放,后期库存去化将更为顺畅。

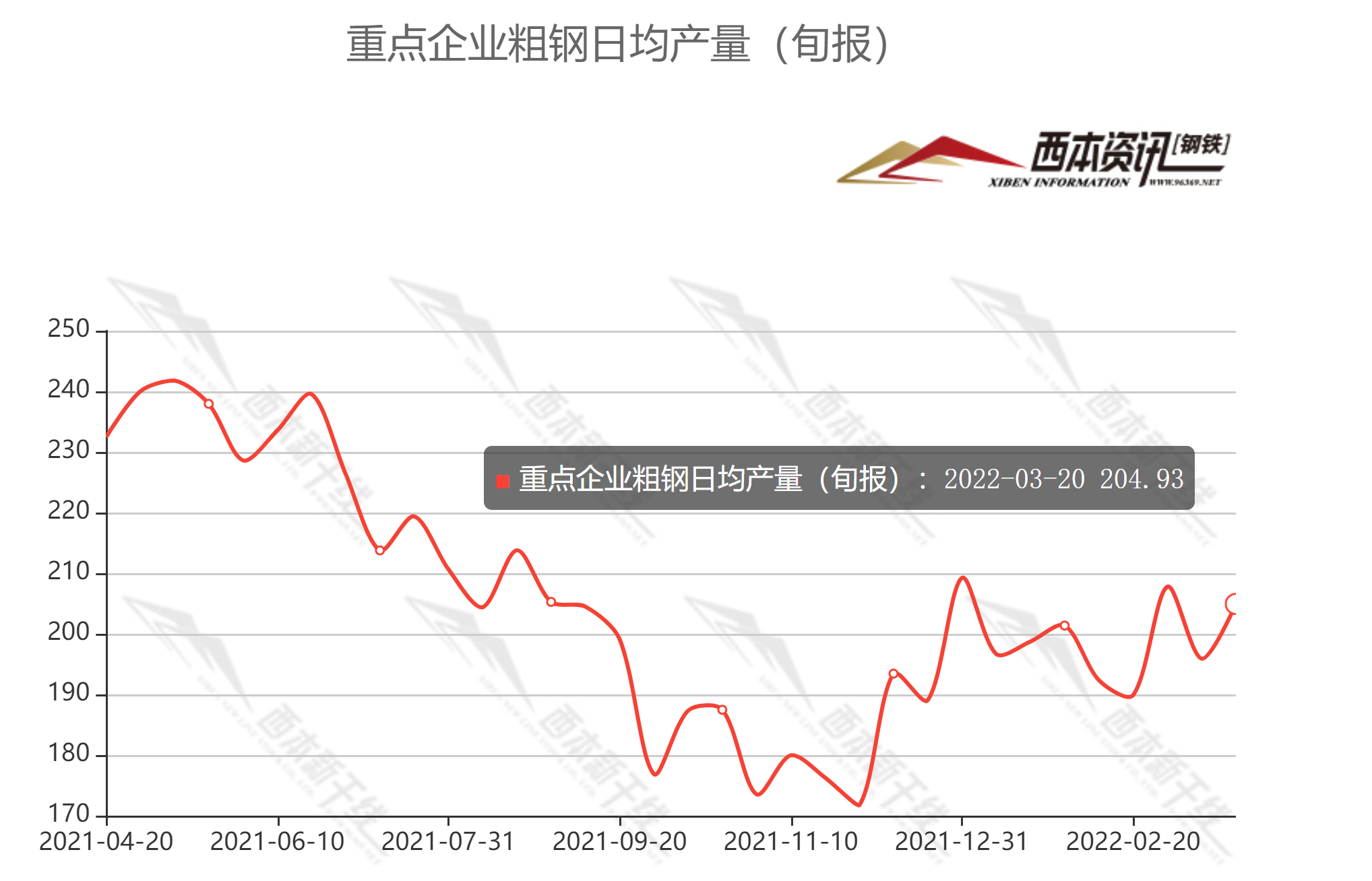

2、国内钢材供给现状分析

据中钢协最新数据,2022年3月中旬重点统计钢铁企业共生产粗钢2049.31万吨、生铁1796.32万吨、钢材2012.51万吨。其中粗钢日产204.93万吨,环比增长4.61%;生铁日产179.63万吨,环比增长3.05%;钢材日产201.25万吨,环比增长5.17%。

3、国内钢材进出口现状分析

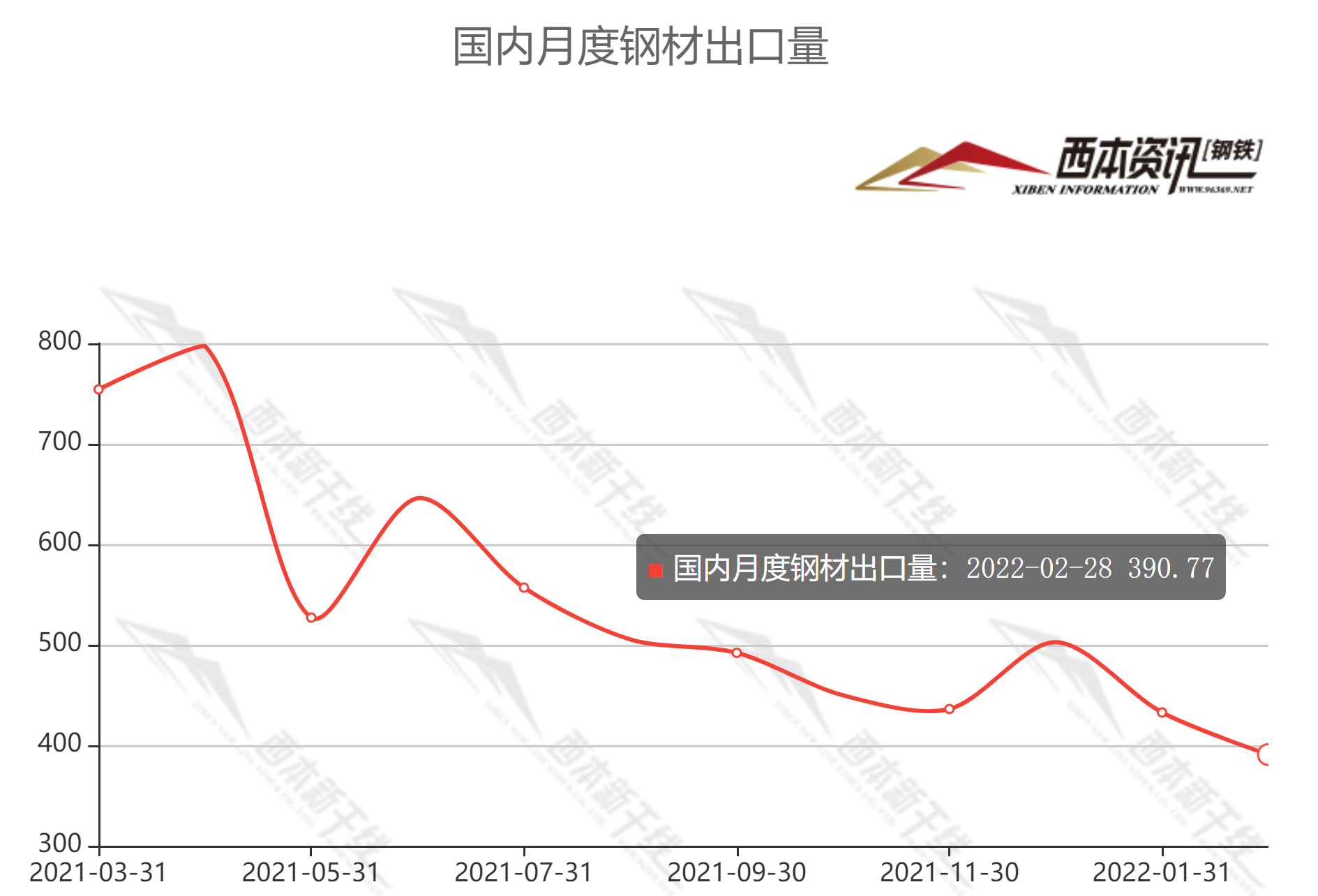

据海关总署数据显示,2022年1-2月中国累计出口钢材823.4万吨,同比下降18.8%。

1-2月中国累计进口钢材220.7万吨,同比下降7.9%。1-2月中国累计进口铁矿砂及其精矿18108.3万吨,同比基本持平。1-2月中国累计进口煤及褐煤3539.1万吨,同比下降14.0%。

由于俄乌冲突尚未结束,海外市场的供应链暂难恢复,钢材供应缺口将持续存在,在国际国内市场价格“剪刀差”刺激下,短期国内钢材出口量有望提升。

4、下月建筑钢材供给预期

随着疫情逐步得到控制,部分地区已经陆续解封,后期高炉复产态势有望持续,产量或保持小幅增长趋势。其中,废钢价格高位运行,会对电炉钢扩产形成一定抑制。不过,考虑到限产政策呈常态化,预计后期国内粗钢产量回升的空间有限。预计4月份月粗钢日均产量环比略增。

三、需求形势篇

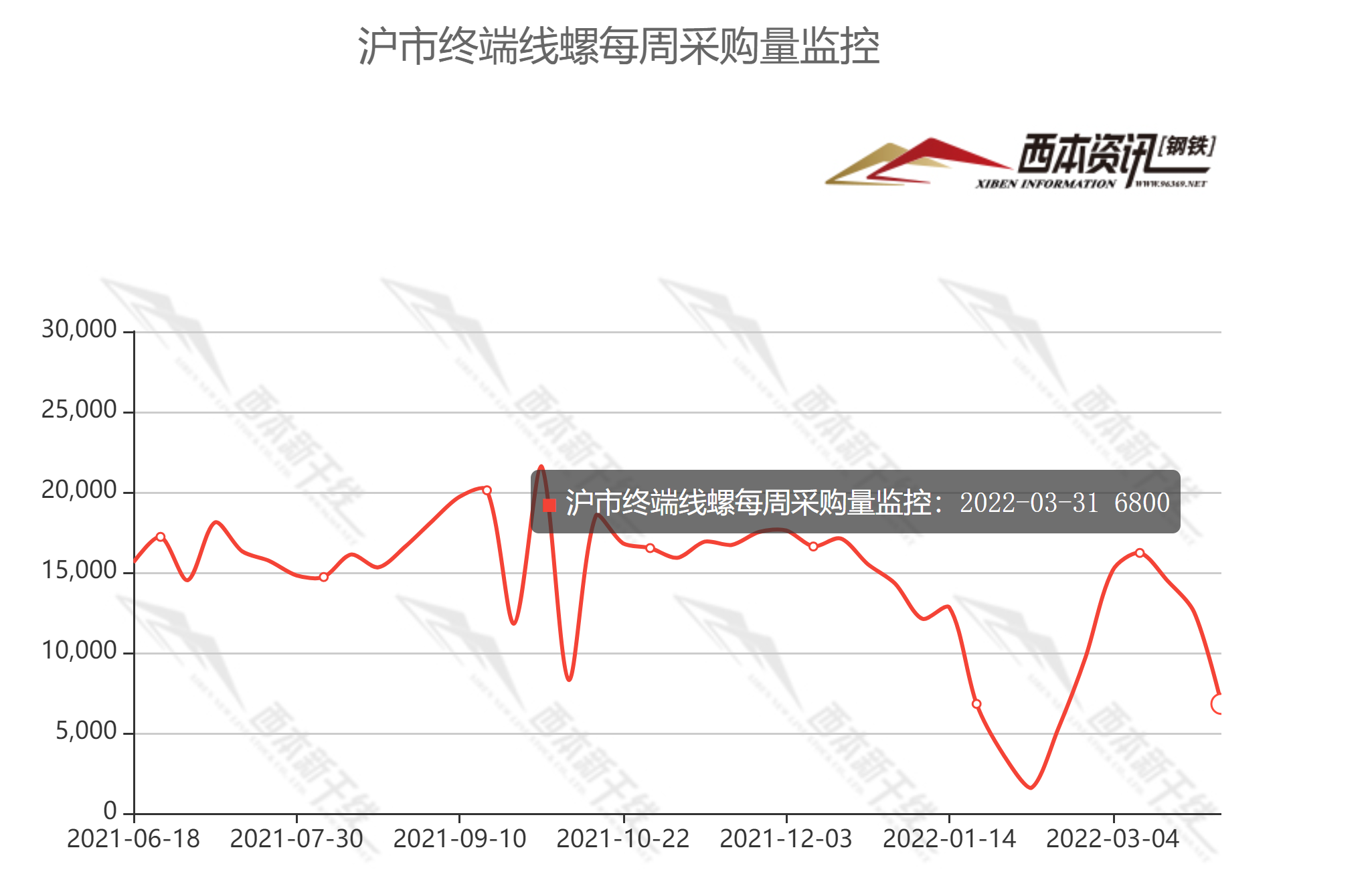

1、沪上建筑钢材销量走势分析

3月上旬,因天气回暖,国内各地终端需求增加,成交量环比上升。但在3月后期,部分地区管控措施升级,下游需求陷入低谷,拖累了全月需求的增幅。另外,因钢厂强势,投机交易表现有所提振。目前,市场对稳增长的预期比较一致,只要疫情得到有效控制,“延误”的需求将会回归,我们预计,4月需求量环比出现增长。

四、成本分析篇

1、原材料成本分析

3月份,钢铁原料价格强势运行。根据西本资讯监测数据,截止3月31日,唐山地区普碳方坯出厂价格4830元/吨,较上月末上涨280元/吨;江苏地区废钢价格为3770元/吨,较上月末上涨150元/吨;山西地区二级焦炭价格为3300元/吨,较上月末上涨600元/吨;唐山地区65-66品味干基铁精粉价格为1040元/吨,较上月末上涨150元/吨。

本月,钢坯、焦炭、废钢、铁矿石皆出现较大幅度的上调。总体来看,原料价格重心上移,对现货支撑力度更强。

2、下月建筑钢材成本预期

当前铁矿石供应受制于国际矿商,价格高位运行;焦炭扩产受到利润挤压,价格易涨难跌;废钢资源持续偏紧,价格不会轻易回调。因此,我们判断,4月份原料价格仍将震荡偏强运行,成本端对钢价的支撑作用依旧。

五、国际钢市篇

据世界钢铁协会数据显示,2022年2月全球64个纳入世界钢铁协会统计国家或地区的粗钢产量为1.427亿吨,同比下降5.7%。

2022年1-2月,中国粗钢预估产量为7500万吨,同比下降10.0%;印度粗钢产量为1010万吨,同比提高7.6%;日本粗钢产量为730万吨,同比下降2.3%;美国粗钢产量为640万吨,同比提高1.4%;俄罗斯粗钢预估产量为580万吨,同比下降1.4%;韩国粗钢预估产量为520万吨,同比下降6.0%;德国粗钢产量为320万吨,同比提高3.8%;土耳其粗钢产量为300万吨,同比下降3.3%;巴西粗钢产量为270万吨,同比下降6.9%;伊朗粗钢预估产量为250万吨,同比提高3.7%。

六、宏观信息篇

1、多地下调房贷利率

促房地产健康有序发展,更好满足购房者的合理住房需求,多个金融监管部门释放积极信号。据了解,多地银行房贷首付比例降低,房贷利率下行,放款周期缩短。部分地区还出台调整公积金贷款额度等方面的政策。多家银行相关人士近日也表示,将加强对房企合理融资需求的支持,加大房贷投放力度。展望未来,虽然部分地区房贷政策有所微调,但购房者还处于观望阶段,市场回暖仍需要时间。总体来看,预计在政策相继落地的背景下,今年下半年市场风险将逐步释放,行业发展逐步趋稳。

2、多地首轮集中供地开启

2022年首轮集中供地大幕拉开。据记者统计,目前,已有杭州、南京、金华、宁波、天津等地披露首批集中供应地块。从供应情况看,土地市场“南热北冷”的现象仍在延续。其中,天津明显缩减了供地规模,福州、青岛、合肥等地已经完成了年度第一轮土拍。从土拍结果看,土地市场分化较为严重,整体表现冷热不均。

3、生态环境部:推进“1 n”政策体系落实

生态环境部消息,生态环境部应对气候变化司司长李高表示,下一步将推动开展碳达峰行动,推进碳达峰碳中和“1 n”政策体系落实,推动构建绿色低碳循环发展的经济体系,将碳达峰相关工作纳入中央生态环境保护督察。加快形成减污降碳激励约束机制,推动《减污降碳协同增效实施方案》出台和落实。继续完善全国碳市场,会同有关部门推动《碳排放权交易管理暂行条例》尽快出台,在发电行业碳市场运行良好的基础上,逐步将市场覆盖范围扩大到更多高排放行业。加强相关制度建设,创造条件尽早实现能耗“双控”向碳排放总量和强度“双控”转变。

六、综合观点篇

回首3月份,国内建筑钢市可谓一波三折:月初,终端需求如期回暖,俄乌冲突导致大宗商品价格推高,带动市场价格反弹;进入中旬,随着多地疫情复发,管控措施趋严,需求受到抑制,现货价格高位回落;随后,管理层相继发声,稳预期和保增长信号密集释放,资本市场率先拉升,叠加原料价格普涨推高成本,市场价格止跌回升。总体来看,3月份国内建筑钢市的走势为震荡上行,与我们上个月的判断“需求修复,试探震荡”基本吻合。对于4月份行情走势,市场仍有一定期待,首先,在供应端,虽然产能受到疫情和利润空间的限制,但随着后期疫情逐步缓解,钢价再次提升,预计建筑钢材产量会有一定回升;其次,在需求端,随着房地产调控的放松,以及基建投资加码,因疫情延后的需求会稳步释放。——我们预计,四月份需求恢复的力度会大于供应增长的速度,库存去化会更加顺畅。另外,钢厂也面临着生产成本抬升的压力:铁矿石供应受制于国际矿商,价格高位运行;焦炭扩产受到利润挤压,价格易涨难跌;废钢资源持续偏紧,价格不会轻易回调。此外,在俄乌冲突没有结束之前,海外市场的供应链暂难恢复,钢材供应缺口将持续存在,国内钢材出口量有望提升,有效对冲国内需求增速下降的风险。因此,在即将到来的4月份,随着稳增长预期进一步强化,只要疫情得到有效控制,“延误”的需求仍会回归,而成本会支撑钢厂保持强势,我们判断,四月份国内建筑钢市有望继续向上,并突破一季度的高点。我们对4月份建筑钢市行情持以下判断:兑现预期,表现偏强——预计4月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在5150-5500元/吨区间运行。[文]西本新干线特邀评论员2022-3-31

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-01

· 2023-07-01

· 2023-07-01

· 2023-07-01

· 2023-07-01

· 2023-07-01

· 2023-07-01

· 2023-06-30

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

6月26日行业要闻早餐

2

【6月26日建筑钢市前瞻】弱稳盘整

3

上海建筑钢市日记(低位上探)

4

【6月26日建筑钢市晚报】止跌趋高

5

6月中旬重点钢企日产粗钢218.51万吨

6

第二批新增债额度已下达

7

bdi指数触及两周低点

8

夜盘国内期货主力合约涨跌不一

9

6月26日国内废钢行情汇总