每月预警

2023年12月西本钢材价格指数走势预警报告

2023年11月30日16:12 来源:西本资讯

本期观点:需求趋弱 重心下移

时间:2023-12-1—2023-12-30

关键词 政策 产量 需求 成本

本期导读:

●行情回顾:期货合约震荡上涨,钢市价格冲高调整;

●供给分析:各地钢企利润修复,铁水产量相对高位;

●需求分析:天气降温表需渐弱,螺纹库存出现拐点;

●成本分析:焦炭二轮提涨落地,铁矿行情高位整理;

●宏观分析:多地敲定化债框架,房产政策持续放宽。

●综合观点:回顾11月份,宏观政策继续利好,黑色期货震荡攀高,社会资源延续降库,市场情绪提振,中上旬钢价震荡冲高,下旬钢价偏弱整理,基本上符合上月预警“政策发力,冲高调整”的预判。对于即将到来的12月份,钢市行情又将如何演绎,具体表现来看,宏观方面:宏观金融持续利多,多地敲定金融化债框架,2.7万亿的新增地方债提前下达。供给方面:当前高炉开工率80.12%,钢企盈利率39.39%,秋冬环保及少数钢企检修。需求方面:季节性降温刚需减量,北方地区停工范围扩大,冬修水利和保障房加快实施。综合来看,随着天气继续降温,表观需求逐步减量,螺纹钢累库拐点显现,基建投资继续加码,市场操作有所谨慎,基于此,我们对12月份国内行情持以下判断:需求趋弱,重心下移——预计12月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4110-4260元/吨区间运行。

行情回顾篇

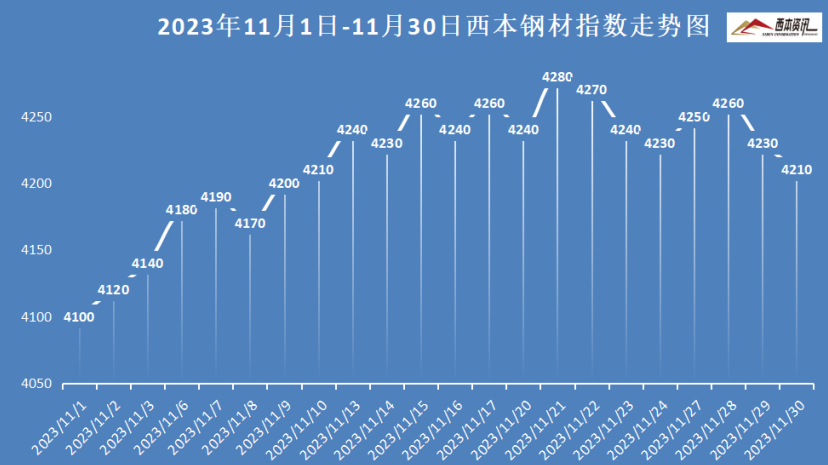

截止11月30日,西本钢材指数收在4210,较上月上涨110,较去年同期价格上涨120,同比上涨2.93%。

具体来看,11月上旬,期货盘面持续走强,社会库存继续降库,部分商家资源规格不全,各地钢企调涨积极,市场报价接连上涨。11月中旬,受宏观政策利好,黑色盘面震荡攀涨,交易活跃度提升,以及煤矿突发情况扰动,各地钢价延续上涨态势。11月下旬,钢企盈利持续修复,部分高炉选择复产,表观需求季节性弱化,社会资源去库减缓,期货合约震荡下挫,各地钢价偏弱调整。

随着钢企盈利修复,铁水产量处于相对高位,房地产多项指标延续下滑,12月钢市行情又将如何演绎?北方地区天寒地冻,东北、西北等地难有施工,北材南下资源是否增多?监管层加强矿石期现管理,年底各地矿企安检严格,原料价格是否坚挺?带着诸多问题,一起来看12月份国内钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

西本新干线监测库存数据显示,截至11月30日,全国主要样本城市螺纹钢累计库存363.06万吨,月环比下降67.64万吨,较去年同期增加6.85万吨;线材累计库存48.69万吨,月环比下降13.81万吨,较去年同期下降17.84万吨;五大钢材品种累计库存897.11万吨,月环比下降132.92万吨,较去年同期增加35.7万吨。

从钢厂库存来看,据中钢协数据显示,2023年11月中旬,重点统计钢铁企业钢材库存量 1532.99万吨,比上一旬增加64.03万吨,增长4.36%:比上月同旬增加 118.33万吨,下降 7.17%;比去年底增加 225.55 万吨,增长17.25%;比去年同旬减少197.02万吨,下降 11.39%,比前年同旬增加 140.27万吨,增长10.07%。

2、国内钢材供给现状分析

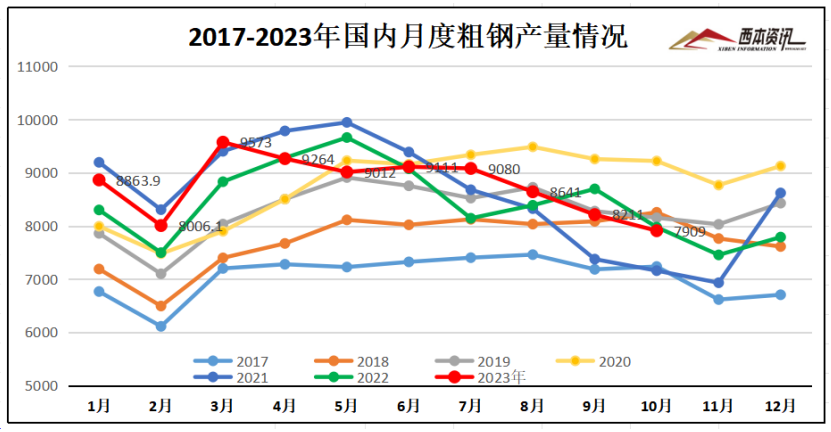

从钢厂生产情况来看,国家统计局数据显示,2023年10月,中国粗钢日均产量255.13万吨,环比下降3.8%;创今年以来新低;生铁日均产量223.19万吨,环比下降6.4%;钢材日均产量366.81万吨,环比下降6.6%。10月,中国粗钢产量7909万吨,同比下降1.8%;生铁产量6919万吨,同比下降2.8%;钢材产量11371万吨,同比增长3.0%。

2023年1-10月,中国粗钢产量87470万吨,同比增长1.4%;生铁产量74475万吨,同比增长2.3%;钢材产量114418万吨,同比增长5.7%。

3、国内钢材进出口现状分析

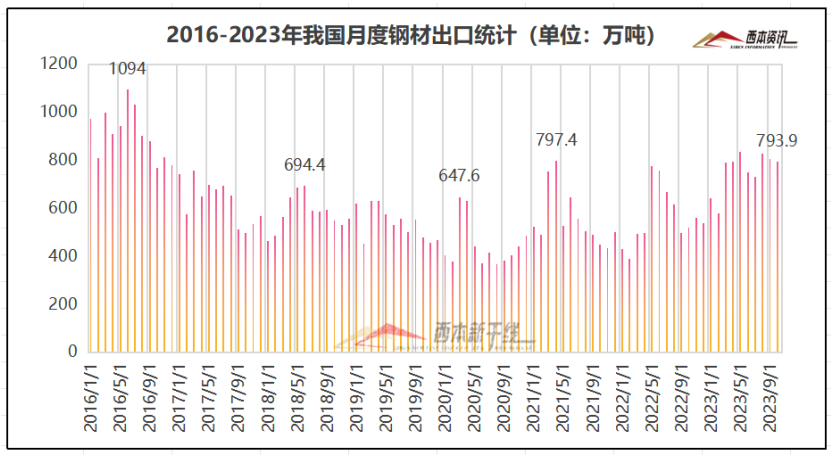

从钢材进出口数据来看,海关总署数据显示,2023年10月中国出口钢材793.9万吨,较上月减少12.4万吨,环比下降1.5%;1-10月累计出口钢材7473.2万吨,同比增长34.8%。

2023年10月中国进口钢材66.8万吨,较上月增加2.8万吨,环比增长4.4%;1-10月累计进口钢材636.6万吨,同比下降30.1%。

三、需求形势篇

1、全国建筑钢材销量走势分析

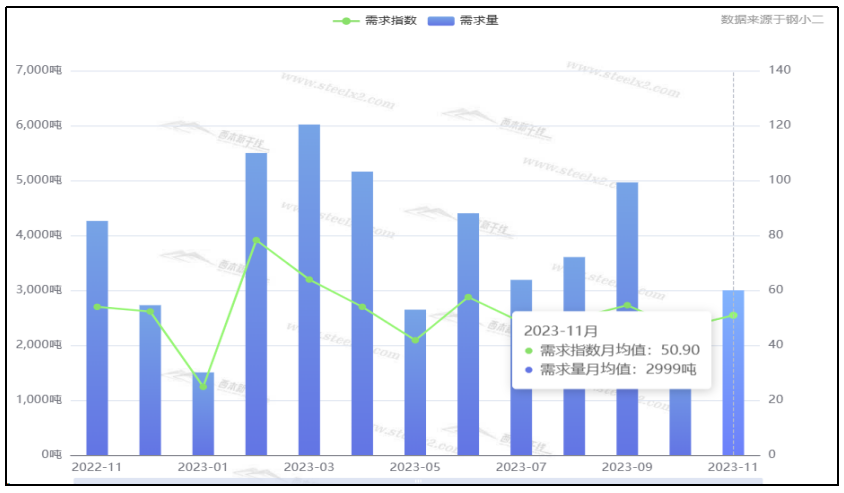

11月份宏观政策持续利好,基建和保障房加大投资,期货盘面整体拉高,终端需求保持韧性,市场情绪提振,钢价接连震荡走高。即将进入12月份,随着天气降温寒潮南下,黄淮以及长江中下游地区施工也将受到影响,特别北方地区停工范围进一步扩大,可见,届时建筑钢材销量相继缩减。据钢小二平台采样数据显示,11月份螺纹钢需求指数月环比增加。

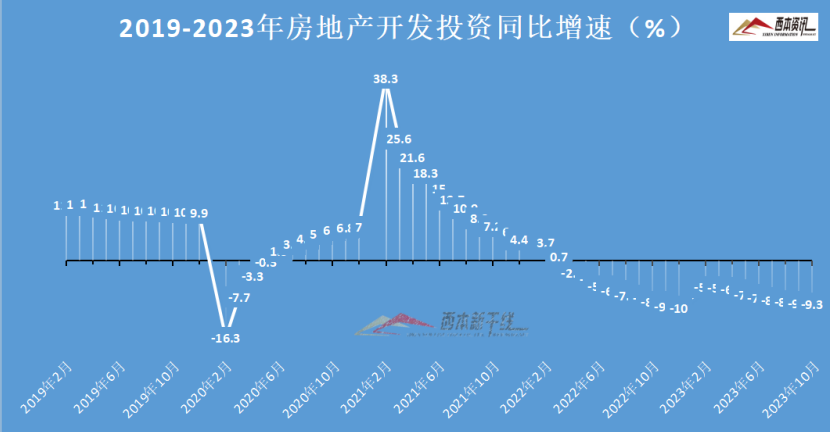

2、国内房地产投资分析

2、国内房地产投资分析

统计局数据显示,2023年1-10月份,全国房地产开发投资95922亿元,同比下降9.3%。1-10月份,房地产开发企业房屋施工面积822895万平方米,同比下降7.3%。1-10月份,房屋新开工面积79177万平方米,下降23.2%。10月份,房屋竣工面积55151万平方米,增长19.0%。1-10月份,房地产开发企业到位资金107345亿元,同比下降13.8%。

四、成本分析篇

1、原材料成本分析

据西本资讯跟踪的数据显示,截止11月30日,唐山地区普碳方坯出厂价格3630元/吨,较上月末上涨130元/吨;江苏地区废钢价格为2740元/吨,较上月末上涨10元/吨;山西地区一级焦炭价格为2200元/吨,较上月末上涨200元/吨;澳大利亚61.5%粉矿青岛港价格为980元/吨,较上月末上涨30元/吨。

由上可见,本月主要原料价格全线上涨,其中,钢坯市场大幅上涨,废钢市场窄幅震荡,焦煤行情明显上涨,焦炭二轮提涨落实,国产矿整体上涨,进口矿行情震荡上涨。总体来看,11月份钢厂生产成本大幅上涨为主。

3、下月建筑钢材成本预期

11月主产地煤矿事故频发,各矿区安全检查严格,焦煤供应继续收紧,煤矿出货顺畅,各煤种价格大幅上涨。受炼焦煤价格上涨,焦企成本增加,亏损面扩大,焦企提涨意愿强烈,而钢企盈利得到修复,焦炭二轮提涨相继落实。铁精粉出货尚可,矿选厂报价坚挺;进口矿受盘面走强,以及刚需支撑,港口报价高位盘整。废钢刚需增加,但淡季来临市场谨慎,商家选择快进快出;钢坯库存高位承压,跟随成材报价大幅见涨。

总体来看,11月高炉开工率相对高位,原料刚需支撑较强,后期全国继续降温,整体施工量下降,铁水达产量也将受影响,进而影响对焦炭和矿石等原料的刚性需求。鉴于此,12月份建筑钢材生产成本或将止涨趋弱运行。

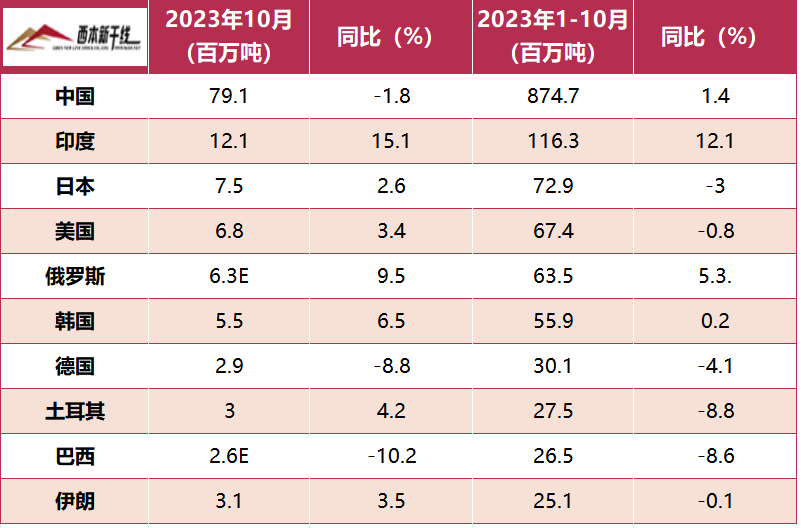

五、国际钢市篇

世界钢铁协会数据显示,2023年10月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.5亿吨,同比增长0.6%。

2023年10月,中国粗钢产量为7909万吨,同比下降1.8%。印度粗钢产量为1210万吨,增长15.1%。日本粗钢产量为750万吨,下降2.6%。美国粗钢产量为680万吨,上升3.4%。俄罗斯粗钢产量估计为630万吨,上涨9.5%。韩国粗钢产量为550万吨,增加6.5%。德国粗钢产量为290万吨,减少8.8%。土耳其粗钢产量为300万吨,增长4.2%。巴西粗钢产量预计为260万吨,降低10.2%。伊朗粗钢产量为310万吨,提高3.5%。

六、宏观信息篇

1、前10月全国房地产开发投资95922亿元

国家统计局数据显示,1-10月份,全国房地产开发投资95922亿元,同比下降9.3%;其中,住宅投资72799亿元,下降8.8%。1-10月份,商品房销售面积92579万平方米,同比下降7.8%,其中住宅销售面积下降6.8%;商品房销售额97161亿元,下降4.9%,其中住宅销售额下降3.7%。1-10月份,房地产开发企业到位资金107345亿元,同比下降13.8%。

2、多地敲定金融化债框架

随着用于置换隐性债务的特殊再融资债券募集到位,10月以来,云南、贵州、甘肃、重庆等多地提出隐债化解框架,主要措施包括债务展期或续贷、降低付息支出。部分地区还提出,打折兑付债务本金。值得注意的是,近年来多地开始控制国企融资成本上限,限制大范围高息借新还旧。

3、监管部门拟定50家房企“白名单”

有市场消息称,监管机构正在起草一份中资房地产商“白名单”,可能涵盖50家规模房企,国有和民营房企会被列入其中,包括新城、万科和龙湖等。11月21日,记者向多家房企求证,部分房企确认了知悉上述“白名单”的存在。据了解,50家房企白名单可能将包括万科、龙湖、碧桂园、旭辉等规模房企,其中不乏已经出险房企。

4、前10月全国新开工改造城镇老旧小区5.28万个

据住建部网站,2023年,全国计划新开工改造城镇老旧小区5.3万个、涉及居民865万户。根据各地统计上报数据,1-10月份,全国新开工改造城镇老旧小区5.28万个、惠及居民870万户,按小区数计开工率99.6%。

5、前10月水利建设投资创历史新高

11月17日,水利部副部长陈敏主持加快水利基础设施建设调度会上,总结2023年1-10月水利基础设施建设情况,会上指出,1-10月,全国落实水利建设投资11179亿元,完成投资9748亿元,创历史同期最高水平;新开工水利项目2.64万个,开工重大水利工程37项,水利项目施工吸纳就业242.1万人。

七、综合观点篇

回顾11月份,宏观政策继续利好,黑色期货震荡攀高,社会资源延续降库,市场情绪提振,中上旬钢价震荡冲高,下旬钢价偏弱整理,基本上符合上月预警“政策发力,冲高调整”的预判。对于即将到来的12月份,钢市行情又将如何演绎,具体表现来看,宏观方面:宏观金融持续利多,多地敲定金融化债框架,2.7万亿的新增地方债提前下达。供给方面:当前高炉开工率80.12%,钢企盈利率39.39%,秋冬环保及少数钢企检修。需求方面:季节性降温刚需减量,北方地区停工范围扩大,冬修水利和保障房加快实施。综合来看,随着天气继续降温,表观需求逐步减量,螺纹钢累库拐点显现,基建投资继续加码,市场操作有所谨慎,基于此,我们对12月份国内行情持以下判断:需求趋弱,重心下移——预计12月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4110-4260元/吨区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-10-272023年11月西本钢材价格指数走势预警报告

· 2023-09-272023年10月西本钢材价格指数走势预警报告

· 2023-08-312023年9月西本钢材价格指数走势预警报告

· 2023-07-282023年8月西本钢材价格指数走势预警报告

· 2023-06-302023年7月西本钢材价格指数走势预警报告

· 2023-05-262023年6月西本钢材价格指数走势预警报告

· 2023-04-282023年5月西本钢材价格指数走势预警报告

· 2023-03-312023年4月西本钢材价格指数走势预警报告

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

6月26日行业要闻早餐

2

【6月26日建筑钢市前瞻】弱稳盘整

3

上海建筑钢市日记(低位上探)

4

【6月26日建筑钢市晚报】止跌趋高

5

6月中旬重点钢企日产粗钢218.51万吨

6

第二批新增债额度已下达

7

bdi指数触及两周低点

8

夜盘国内期货主力合约涨跌不一

9

6月26日国内废钢行情汇总