每周预警

9月8日西本钢材价格指数走势预警报告

2023年09月08日15:09 来源:西本资讯

本期观点:政策利好 震荡趋强

时间:2023-9-11—2023-9-15

预警色标:蓝色

●市场回顾:期货盘面连续下挫,现货报价涨后回调;

●成本分析:焦炭价格维持平稳,进口矿价震荡微跌;

●供需分析:铁水产量环比增加,螺库下降热卷增加;

●宏观分析:地方发债再创新高,房产政策持续利好。

●综合观点:金秋九月丹桂飘香,全国大部天气有利施工,华南局部遭遇强降雨,宏观政策利好不断,然终端采购平淡,螺纹库存降幅缓慢,叠加期货接连下挫,市场信心不足,各地钢价涨后回调整理。下周国内钢市如何演绎?具体情况来看,供应端:高炉开工率84.39%,周环比增加0.49%,8月钢材出口环比增加。需求端:重大工程刷新进度,房地产仍是拖累,挖掘机销量下降。政策端:地方债发行创新高,降低存量首套房贷利率,“认房不认贷”全面落实。综合来看,宏观政策全面向好,持续优化房地产政策,实际效果有待观察,另外,铁矿石监管风险增加,粗钢平控预期暂且淡化,期货盘面反复试探,市场操作略显谨慎,基于此,我们对下周市场行情持中性评价——蓝色预警,具体来说,西本钢材指数下周将在4040-4140元区间运行。

一、行情回顾

1、西本钢材指数

本周国内建筑钢价格先扬后抑,截至9月8日,西本指数报在4070,较上周五上涨40。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情震荡见涨,周初,受宏观政策利多,钢坯报价上涨,周边钢企拉涨,市场信心走强,报价整体上涨。周中,期货盘面下跌,市场交易平淡,市场持稳观望。临近周末,期螺盘面继续下跌,部分商家降价出货,市场情绪趋弱,报价小幅见跌。截止发稿,市场螺纹主要库存36.25万吨,周环比下降2.04万吨。预计,下周上海建材行情震荡偏强运行。

杭州市场:本周杭州建材行情先扬后抑,周初,受宏观消息鼓舞,周边钢厂价格上调,现货报价继续走高。周中至周五,终端需求有限,期螺连续下挫,市场情绪波动,现货弱势松动。另外,受亚运会开幕临近,9月中旬,永钢螺纹折扣降为2.5折(上旬4折),中天螺纹折扣降为4折(上旬4.5折)。预计,下周杭州建材行情震荡整理为主。

北京市场:本周北京市场现货价格先强后弱,较上周上周20-30元/吨。周初,宏观政策利好,期货盘面走强,市场信心提振,现货报价上涨50元/吨。随后刚需依旧偏弱,盘面震荡下跌,现货报价回跌20-30元/吨。库存方面,月初到货量减少,库存微减0.25万吨至53.25万吨。考虑,市场供需维持双弱,商家信心不足,预计,下周北京建材市场震荡整理为主。

二、成本分析

1、本周钢厂调价

2、原材料

本周国内主要原料变化不大,其中,进口矿价窄幅震荡,钢坯市场先稳后跌,国产矿报价坚挺,焦炭价格维持平稳,废钢行情先扬后抑,分品种来看:

钢坯市场:本周国内钢坯价格偏弱整理,截止发稿,唐山普方坯含税价报3550元/吨,环比下跌20元/吨;唐山主要仓储库存合计66.21万吨,环比增加8.47万吨。上半周,期货盘面震荡走弱,坯料交易活跃度有限,下游维持谨慎采购,主流报价维持平稳。下半周,盘面依旧震荡下挫,整体出货不理想,坯料厂商小幅下跌。基于,库存持续增仓,投机商谨慎等,预计,下周国内钢坯行情震荡整理为主。

焦煤市场:本周国内焦煤行情稳中偏强,受主产地安全检查趋严,焦煤整体供应偏紧,期货盘面震荡攀涨,使得下游焦企补库积极,同时投机商入场拿货,带动炼焦煤需求回升,市场信心偏乐观,各煤种出现100-150元/吨涨幅。考虑,市场情绪明显好转,煤矿出货好转,但下游受盈利下降而采购量受限,预计,下周国内焦煤行情稳中偏强运行。

焦炭市场:本周国内焦炭行情平稳运行,受双焦盘面震荡走强,市场情绪提振,尤其套利需求入场增量,焦企厂内库存下降。同时,原料煤成本提升,少数焦企亏损有所减产,焦炭供应相对收紧。考虑,铁水产量维持高位,炼焦煤成本增加,市场信心增强,但钢企盈利下降,原料储备情况良好等,预计,下周国内焦炭市场延续平稳运行。

废钢市场:本周国内废钢市场先涨后跌,其中,华东地区主导钢企收废价持稳,周边中小钢企根据到货情况先涨后跌,整体情况偏稳;华北地区废钢市场偏弱运行,钢企盈利下降,废钢需求减弱,钢厂收废不积极,废钢价格下跌20-40元/吨。其它西南、华南、东北地区先涨后跌运行。考虑,钢厂盈利能力不足,平控政策预期偏强,预计,下周废钢市场震荡偏弱运行。

铁矿市场:本周进口矿价格震荡盘整,截止发稿,青岛港61.5%pb粉报价902元/吨,环比下跌8元/吨;港口方面,主要港口矿石库存11869万吨,环比下降259万吨。部分国内矿仍未复产,铁精粉资源相对偏紧,市场报价比较坚挺;进口矿成交一般,钢企按需采购,随着下半周盘面下挫,矿商报价积极,交易价小幅见跌。基于,铁水产量环比增加,矿石监管风险增加,预计,下周进口矿行情震荡偏弱运行。

三、供给和需求分析

钢厂生产情况来看,中钢协数据显示,2023年8月下旬,重点统计钢铁企业共生产粗钢2250.19万吨、生铁2063.82万吨、钢材2411.90万吨。其中粗钢日产204.56万吨,环比下降7.65%;生铁日产187.62万吨,环比下降6.05%;钢材日产219.26万吨,环比增长1.75%。

钢企库存来看,2023年8月下旬,重点统计钢铁企业钢材库存量1472.45万吨,旬环比减少190.57万吨、下降11.46%;比上月同旬增加23.74万吨、增长1.64%;比去年底增加165.01万吨、增长12.62%;比去年同旬减少121.85万吨、下降7.64%。

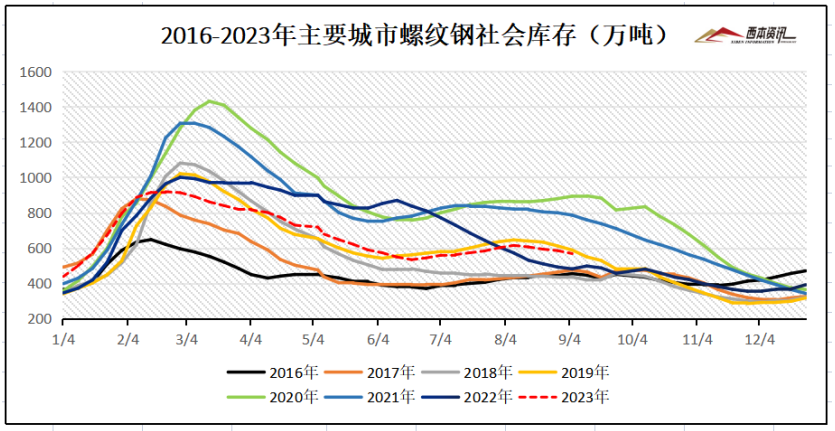

社会库存来看,全国主要样本城市螺纹钢累计库存568.15万吨,周环比下降16.82万吨;线材累计库存81.45万吨,周环比增加0.67万吨;五大钢材品种累计库存1188.42万吨,周环比下降9.51万吨。据西本跟踪数据显示,社会主要品种库存连续四周小幅下降。

终端需求来看,据钢小二平台周均值数据显示,9月8日全国工程需求量周均值为79545吨,环比周均值下跌7.25%。其中上海周均值22961吨,环比周均值下降;广州4585吨,环比周均值增加;杭州4080吨,环比周均值下降。工程需求pmi为32,需求较差。

四、宏观信息

1、降低存量首套住房贷款利率

8月31日央行和国家金融局发布通知,自2023年9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷金融机构提出申请,由金融机构新发放贷款置换存量首套住房商业性个人住房贷款或协商变更合同约定的利率水平。新发放贷款的利率水平由金融机构与借款人自主协商确定,但在lpr上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。

2、8月地方债发行规模约1.3万亿元 创年内新高

中央要求地方加快发债,8月地方政府债券发行迎来年内高峰。根据公开发债数据,今年8月份全国地方政府债券发行规模约1.3万亿元,创年内新高,而这主要是新增专项债券发行明显提速。今年前8个月,全国地方政府债券发行规模约6.3万亿元,比去年同期略有增长(3%),创同期历史新高。

3、重大工程刷新进度,绿色基建“快马加鞭”

今年1-7月份,全国主要发电企业电源工程完成投资4013亿元,同比增长54.4%;重大水利工程开工26项,完成水利建设投资6204亿元,均好于去年同期;铁路完成固定资产投资3713亿元,同比增长7%;公路水路交通固定资产投资超1.7万亿,同比增长9%。值得注意的是,基础设施建设投资不断扩大的同时,向“新”逐“绿”的趋势愈发明显。

4、八月挖掘机销量同比下降27.5%

中国工程机械工业协会统计数据显示,2023年8月销售各类挖掘机13105台,同比下降27.5%,其中国内5669台,同比下降37.7%;出口7436台,同比下降17.2%。2023年1-8月,共销售挖掘机134529台,同比下降24.9%;其中国内61812台,同比下降43.5%;出口72717台,同比增长4.42%。

五、综合观点

金秋九月丹桂飘香,全国大部天气有利施工,华南局部遭遇强降雨,宏观政策利好不断,然终端采购平淡,螺纹库存降幅缓慢,叠加期货接连下挫,市场信心不足,各地钢价涨后回调整理。下周国内钢市如何演绎?具体情况来看,供应端:高炉开工率84.39%,周环比增加0.49%,8月钢材出口环比增加。需求端:重大工程刷新进度,房地产仍是拖累,挖掘机销量下降。政策端:地方债发行创新高,降低存量首套房贷利率,“认房不认贷”全面落实。综合来看,宏观政策全面向好,持续优化房地产政策,实际效果有待观察,另外,铁矿石监管风险增加,粗钢平控预期暂且淡化,期货盘面反复试探,市场操作略显谨慎,基于此,我们对下周市场行情持中性评价——蓝色预警,具体来说,西本钢材指数下周将在4040-4140元区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-08-258月25日西本钢材价格指数走势预警

· 2023-08-188月18日西本钢材价格指数走势预警报告

· 2023-08-118月11日西本钢材价格指数走势预警报告

· 2023-08-048月4日西本钢材价格指数走势预警报告

· 2023-07-217月21日西本钢材价格指数走势预警报告

· 2023-07-147月14日西本钢材价格指数走势预警报告

· 2023-07-077月7日西本钢材价格指数走势预警报告

· 2023-06-162023年6月16日西本钢材价格指数走势预警

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

6月26日行业要闻早餐

2

【6月26日建筑钢市前瞻】弱稳盘整

3

上海建筑钢市日记(低位上探)

4

【6月26日建筑钢市晚报】止跌趋高

5

6月中旬重点钢企日产粗钢218.51万吨

6

第二批新增债额度已下达

7

bdi指数触及两周低点

8

夜盘国内期货主力合约涨跌不一

9

6月26日国内废钢行情汇总